みなさま、こんにちは!

京都相続相談センターの佐藤です。

前回の相続税算定の基礎となる遺産ついて、現金はそのまま分かりやすいですが不動産は世間で売れる時価と国が見る相続財産の評価とは違うと少し触れましたが、どういった評価金額となるのか見ていきましょう。

まず原則、不動産とは土地と建物では別の物とし評価しますので個別に見ていきましょう。

【土地の相続税評価額】

土地の相続税評価方法は2種類あり、路線価方式と倍率方式のどちらかで評価します。京都市近郊は倍率方式より路線価が設定されていますので路線価について見ていきます。

そもそも「路線価」とは聞かれたことがあるかもしれませんが、実は「相続税路線価」「固定資産税路線価」と2種類あり、一般的にいう路線価とは「相続税路線価」を指すことが多く、相続税・贈与税の計算で使われる路線価となっています。

「国土交通省土地鑑定委員会」が毎年3月に公示する「公示地価」を指標とし、その価格の8割程度をめどに設定されます。そして、国税庁(税務署)によって毎年7月に、1月1日時点の価格が公表されています。

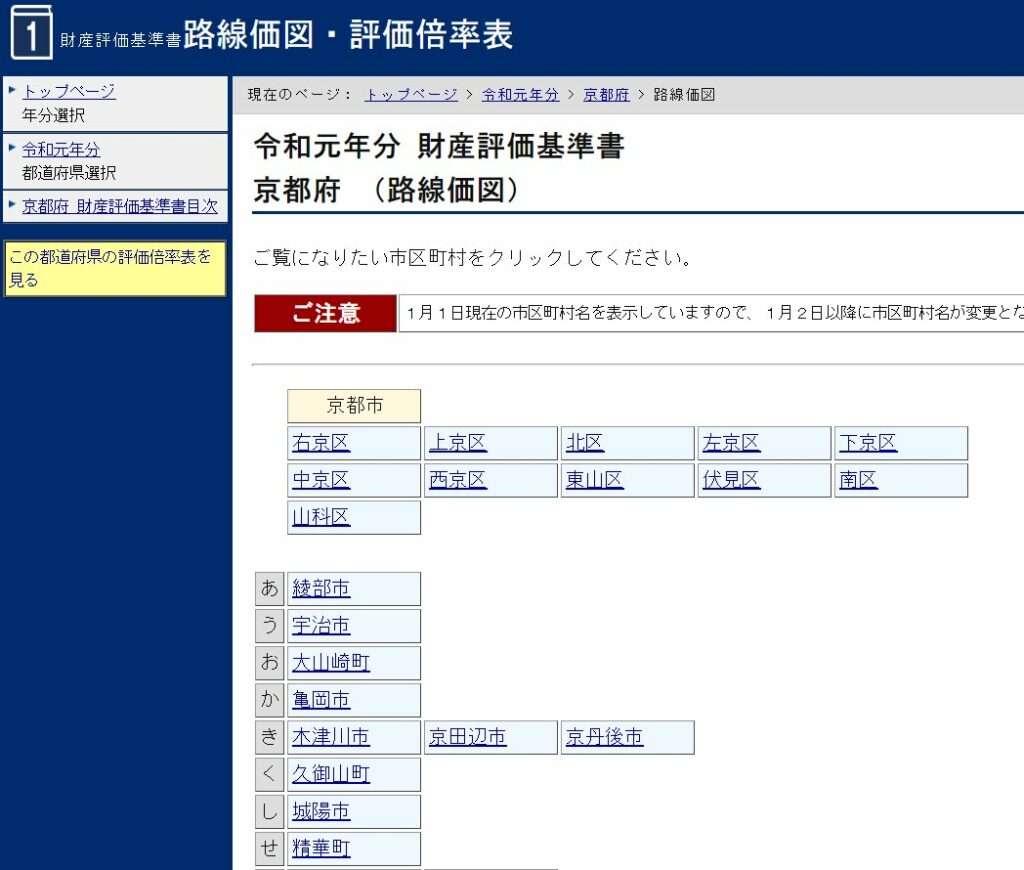

路線価は、国税庁のホームページでも閲覧可能となっており、簡単に確認することができます。

上の図のように道路に1平米当たりの価格が決められており、大まかには所有する土地の平米数を元に計算することができます。

詳しくは角地補正や奥行き補正など様々な補正をすることで算出しますが、目安としては毎年送られてくる固定資産税通知書か登記簿謄本の平米数を元に計算してみてください。

それではもう一歩踏み込んでお話し致します。

路線価から計算した金額そのものは原則、第三者に貸していない自宅や遊休地である「自用地」の場合です。人に貸している土地やその土地の上に所有する建物が賃貸である場合は「自用地」の評価より減額されます。

まず不動産の考え方には土地を借りる借主側には「借地権」、建物を借りる借主側には「借家権」といって借りる側に使用収益するための権利を認めています。

反対の立場で考えると所有者は不動産を貸していることで借地権や借家権分、好き勝手利用は出来ないと考え、相続税評価では自用地価格から借地権・借家権分等を控除できます。

※借地権割合は上の路線価図右上にアルファベット表記で%が判断できます。

※借家権割合は国税庁が公示する財産評価基本通達によって、一律30パーセントと決められています。

控除できるパターンを見ていきましょう。

①貸宅地の相続税評価額・・・土地を第三者に貸していた場合の評価

自用地評価額×(1-借地権割合)=貸宅地の相続税評価額

②借地権の相続税評価額・・・逆に第三者の土地を借りていた場合の評価

自用地評価額×借地権割合=借地権の相続税評価額

③貸家建付地の相続税評価額・・・所有している土地に貸家・賃貸アパート・賃貸マンションなどの賃貸物件を建てていた場合、その土地を「貸家建付地」と言います。なお、土地の所有者と賃貸物件の所有者が異なる場合は貸家建付地ではありません。また、賃貸物件を無償で貸している場合(使用貸借という)も貸家建付地に該当しません。

自用地評価額×(1-借地権割合×借家権割合×賃貸割合)=貸家建付地の相続税評価額

※賃貸割合とは原則、貸し出されている部屋の床面積の割合で計算されます。いつも満室で継続的に賃貸され相続発生時のタイミングで空室であっても速やかに募集し1カ月程度の空室であれば賃貸割合100%と計算できますが、平成25年住宅・土地統計調査を基に(公社)全国賃貸住宅経営者協会連合会の推計からすると賃貸物件の全国の空室率(平成25年)は22.7%、京都府では20.6%と2割が空室となると賃貸割合は×0.8となり自用地評価より控除できる割合が減ることになる。

資産形成、相続対策等様々な面においても賃貸運営は事業としてしっかり運営することが望ましい。このような事情を踏まえ当グループの賃貸管理部門では常時約95~97%の入居率を維持し、実際の物件別稼働率では100%に近い運営を心掛けています。

【建物の相続税評価額】

土地の評価に比べるといく分簡単になりますが、建物の評価は毎年送られてくる固定資産税評価額を元に計算します。

①土地と同じように第三者に貸し付けていない、自己の利用の相続税評価額

固定資産税評価額×1.0

②第三者に貸していた場合の建物の相続税評価額

固定資産税評価額×(1-借家権割合×賃貸割合)

やはり土地の評価と同じように第三者に貸すことで借主の権利である借家権30%を実際に継続して貸している賃貸割合分控除してくれるといった考え方になります。

毎年4月下旬~5月頃に送られてくる固定資産税納付書の建物評価額に目を通してみてください。

■□■──────────────────────────────────────■□■

<<< 京都相続相談センター >>>

運営:株式会社京都賃貸スタイル

代表相続コンサルタント:佐藤 嘉之

現状何もしなければ相続税はいくら?どういう問題があるの?

ご心配事、分からないこと、まずは無料相談をどうぞ。

生前における遺産分割対策、遺言作成、相続税の節税対策

相続後の遺産分割、相続税の申告など

争族を防ぎ円満相続を迎える為の対策や資産を殖やして守る対策等

お客様にあったオーダーメードの相続対策をサポートします!

又、不動産管理・売買・賃貸・売却無料査定

資産形成における現状の不動産賃貸業などのお悩み、

何をどうすれば納税後、現金が残るのか、

またご加入保険の見直し・ライフプランニングの対応も可能です!

【無料相談のお申し込みは】

お電話でお問い合わせの場合 075-325-1100

お問い合わせフォームの場合 お問合せフォーム(24時間対応)

【アクセス】

阪急京都線西院駅徒歩3分

【アクセスマップこちらから】

京都市右京区西院巽町27株式会社京都賃貸スタイル内

【ホームページ】

京都相続相談センター https://souzoku.kcstyle.jp/

■□■──────────────────────────────────────■□■